Lĩnh vực xuất nhập khẩu đang là ngành nổi bật được rất nhiều người quan tâm. Tìm hiểu về xuất nhập khẩu chắc hẳn không ai là không biết đến LC – một phương thức thanh toán thông dụng trong lĩnh vực này. Vậy liệu bạn đã biết bản chất của thư tín dụng là gì, nội dung chính và quy trình thực hiện? Hãy cùng tìm hiểu tường tận về Thư tín dụng thông qua bài viết ngay dưới đây nhé!

Khái niệm của Letter of Credit (LC)

LC (hoặc có thể viết là L/C) có tên đầy đủ là Letter of Credit, trong tiếng Việt thường được gọi là thư tín dụng hoặc tín dụng thư. Đây là một loại thư do ngân hàng đại diện cho bên mua (nhập khẩu) phát hành theo yêu cầu từ nhà nhập khẩu.

Theo đó ngân hàng sẽ thực hiện thanh toán một khoảng tiền nhất định trong thời gian nhất định như đã thỏa thuận cho nhà xuất khẩu (bên bán). Trường hợp nếu bên bán xuất trình được bộ chứng từ hợp lệ theo quy định của ngân hàng.

Các loại thư tín dụng chi tiết

Tùy theo từng mục đích sử dụng khác nhau sẽ có các loại thư tín dụng khác nhau, phù hợp với mục đích đó. Dưới đây là một số thư tín dụng phổ biến trên thị trường.

- Tín dụng thư có xác nhận (Confirmed LC)

- Tín dụng thư có thể hủy ngang (Revocable L/C)

- Tín dụng thư không thể hủy ngang (Irrevocable L/C)

- Tín dụng thư có thể chuyển nhượng (Transferable Letter of Credit)

- Tín dụng thư tuần hoàn (Revolving Letter of Credit)

- Tín dụng thư giáp lưng (Back to Back L/C)

- Tín dụng thư dự phòng (Standby L/C)

- Tín dụng thư có điều khoản đỏ (Red Clause L/C)

- Tín dụng thư đối ứng (Reciprocal L/C)

Nội dung chính của tín dụng thư (LC)

Một thư tín dụng được phát hành đều phải đảm bảo các nội dung quan trọng sau đây:

- Số hiệu của thư tín dụng LC

- Ngày và địa điểm mở thư tín dụng

- Tiêu đề của thư tín dụng

- Thông tin về nhà xuất khẩu: tên doanh nghiệp, địa chỉ, ngân hàng đại diện của nhà xuất khẩu, số tài khoản ngân hàng, mã fax,…

- Thông tin về ngân hàng phát hành thư tín dụng – ngân hàng đại diện cho bên nhập khẩu

- Thông tin về nhà nhập khẩu (bên hưởng lợi): tên doanh nghiệp, địa chỉ, số tài khoản ngân hàng…

- Số lượng tiền

- Đơn vị tiền tệ

- Thời hạn trả tiền

- Thời hạn hiệu lực của thư tín dụng

- Các thông tin về hàng hóa: số lượng, chất lượng, trọng lượng, nguồn gốc…

- Điều khoản giao hàng: nơi giao hàng, điều kiện giao hàng…

- Bộ chứng từ nhà xuất khẩu cần xuất trình: hợp đồng, hóa đơn thương mại, vận đơn, chứng nhận xuất xứ, hối phiếu…

- Và một số nội dung khác tùy theo thỏa thuận giữa 2 bên.

Những điều kiện để mở LC

Thanh toán bằng thư tín dụng là một phương thức thông dụng, tuy nhiên nếu nhà nhập khẩu muốn mở LC tại ngân hàng thì cơ bản cần phải đáp ứng các điều kiện bắt buộc sau:

Đảm bảo nguồn vốn có đủ khả năng thanh toán cho ngân hàng

Khi một bên muốn mở thư tín dụng LC tại một ngân hàng bất kỳ thì ngân hàng sẽ thực hiện kiểm tra để xem khách hàng liệu có đủ khả năng để chi trả hay không. Khi yêu cầu mở Thư tín dụng thì sẽ xảy ra một trong các trường hợp sau:

- Yêu cầu phát hành thư tín dụng bằng nguồn vốn tự có thì khách hàng phải ký quỹ 100%.

- Yêu cầu phát hành thư tín dụng bằng vốn tự có, tuy nhiên khách hàng không ký quỹ đủ 100% hoặc có nguyện vọng miễn giảm mức ký quỹ. Thì trong trường hợp này, khách hàng sẽ phải liên hệ với bộ phận thẩm định tín dụng để được xem xét, nếu thông qua thì sẽ được phê duyệt bởi giám đốc hoặc người được giám đốc ủy quyền.

- Yêu cầu phát hành thư tín dụng bằng vốn vay, thì trong trường hợp này khách hàng cần liên hệ với bộ phận thẩm định tín dụng để được xem xét yêu cầu của mình.

Yêu cầu mở LC theo đúng quy định

Khi mở Thư tín dụng bạn cần tiến hành chuẩn bị đầy đủ hồ sơ và điền thông tin vào mẫu đơn yêu cầu mở LC của ngân hàng. Lưu ý bạn cần phải đọc kỹ nội dung hợp đồng để đảm bảo các điều khoản là hợp lý và không gây bất lợi cho mình, tránh đi đến tranh chấp sau này vì điều khoản không rõ ràng giữa đôi bên.

Hồ sơ xin mở thư tín dụng cần chuẩn bị thì sẽ gồm có:

- Đơn yêu cầu mở thư tín dụng (nộp bản gốc)

- Đối với doanh nghiệp lần đầu giao dịch thì cần có: Quyết định thành lập doanh nghiệp, Giấy đăng ký kinh doanh, Mã số xuất nhập khẩu đã đăng ký (nếu có)

- Hợp đồng xuất nhập khẩu (nếu ký hợp đồng bằng Fax thì sử dụng bản photo phải có chữ ký và đóng dấu)

- Giấy phép nhập khẩu của Bộ Thương Mại (tùy theo loại mặt hàng nhập khẩu)

- Cam kết thanh toán (bản gốc); nếu vay vốn thì cần Hợp đồng tín dụng (bản gốc)

- Công văn phê duyệt cho mở LC nếu đây là thư tín dụng trả chậm

- Hợp đồng mua bán ngoại tệ (nếu có, nộp bản gốc)

- Bản giải trình mở LC nếu mở thư tín dụng bằng vốn tự có nhưng ký quỹ dưới 100% trị giá LC (bản gốc)

Ngoại trừ các giấy tờ cần nộp nguyên bản gốc thì các loại giấy tờ còn lại nộp bản photo phải có đóng dấu treo của doanh nghiệp kèm theo xuất trình bản gốc.

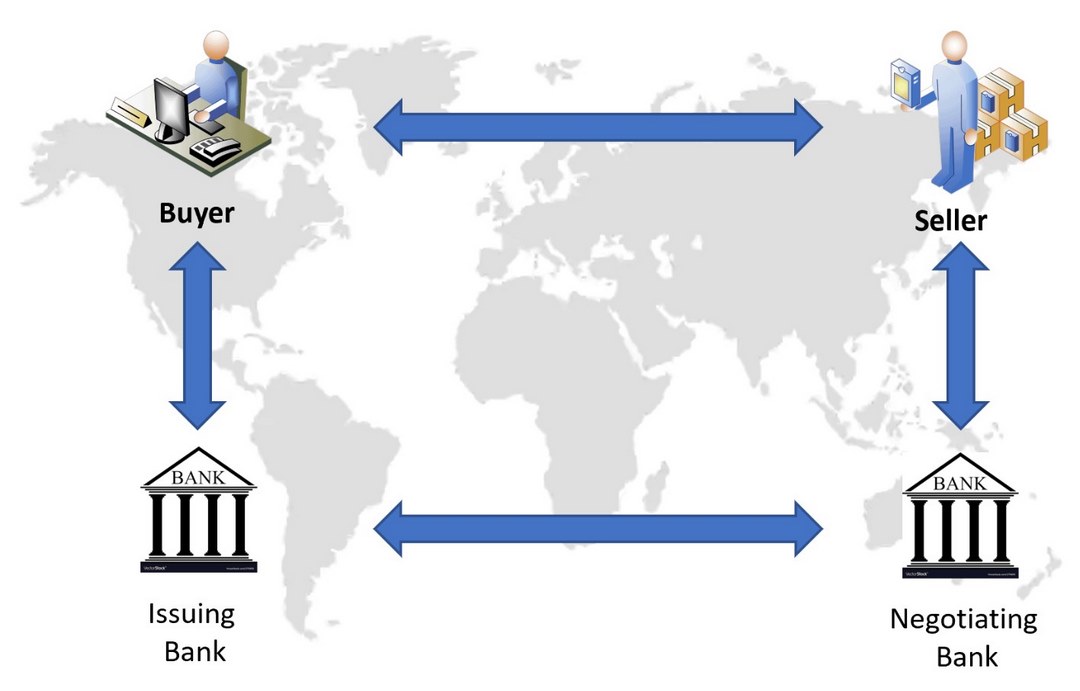

Các bên tham gia trong quy trình của Letter of Credit

- Bên yêu cầu mở thư tín dụng LC (Applicant): người nhập khẩu, người mua hàng hóa.

- Bên thụ hưởng thư tín dụng LC (Beneficiary): người xuất khẩu, người bán.

- Ngân hàng phát hành LC (Issuing bank): đây là ngân hàng đại diện của bên người mua (nhập khẩu) thực hiện mở LC cho người nhập khẩu.

- Ngân hàng thông báo LC (Advising bank): đây chính là là ngân hàng thực hiện thông báo cho Bên thụ hưởng khi có yêu cầu từ Ngân hàng phát hành LC. Ngân hàng thông báo thường sẽ là đại lý hay chi nhánh của Ngân hàng phát hành LC tại quốc gia của Nhà xuất khẩu.

- Ngoài ra còn có các bên khác như: Ngân hàng xác nhận (Confirming Bank), Ngân hàng trả tiền (Reimbursing Bank), Ngân hàng chiết khấu(Negotiating bank)… các ngân hàng này có thể có hoặc không tham gia vào quá trình thanh toán bằng thư tín dụng, tùy theo yêu cầu của Nhà nhập khẩu và sự ủy nhiệm của Ngân hàng phát hành LC.

Bản chất của Letter of Credit (LC)

Thứ nhất, tính chất cơ bản và đặc trưng nhất của LC đó chính là một phương thức thanh toán thông qua việc xuất trình bộ chứng từ theo đúng quy định của ngân hàng. Hình thức này cũng có thể hiểu như việc ngân hàng cho nhà nhập khẩu mượn một khoảng tiền tạm ứng để thực hiện thanh toán cho nhà xuất khẩu và bên nhập khẩu sẽ thực hiện thanh toán trả lại cho ngân hàng sau đó.

Thứ hai là chỉ có những tổ chức (ngân hàng) tín dụng có uy tín và quy mô thì mới có thể thực hiện giao dịch như thế này.

Thứ ba, giao dịch thanh toán bằng thư tín dụng có tính chất độc quyền vì không phải tổ chức tín dụng nào cũng có đủ khả năng và uy tín để thực hiện nó. Và việc tiến hành giao dịch này còn dựa trên mối quan hệ hợp tác và sự tin tưởng giữa đôi bên, do đó nhà nhập khẩu có khuynh hướng lựa chọn ngân hàng đã quen thuộc để thực hiện giao dịch.

Quy trình thực hiện thanh toán bằng thư tín dụng LC

Các bên tham gia trong quá trình thanh toán bằng LC này gồm có: Người yêu cầu mở LC – Bên nhập khẩu (Applicant) và Ngân hàng phát hành LC (Issuing Bank); Người thụ hưởng (Beneficiary) và Ngân hàng thông báo LC (Advising Bank).

Quy trình thực hiện chính của LC

- Bước 1: Bên mua và bên bán ký kết hợp đồng xuất nhập khẩu.

- Bước 2: Bên mua sẽ làm đơn yêu cầu ngân hàng đại diện của mình phát hành LC và nộp bộ hồ sơ gồm các chứng từ cần thiết cho ngân hàng theo đúng thủ tục. Nếu được đề nghị thì bên mua hàng sẽ tiến hành ký quỹ cho ngân hàng phát hành LC.

- Bước 3: ngân hàng sẽ thực hiện phát hành LC theo yêu cầu của bên mua. Sau đó thư tín dụng sẽ được chuyển tới ngân hàng đại lý của Ngân hàng phát hành tại quốc gia của bên xuất khẩu lô hàng (Ngân hàng thông báo).

- Bước 4: Ngân hàng thông báo (Advising Bank) tiến hành kiểm tra LC, nếu hợp lệ thì chuyển đến cho bên xuất khẩu.

- Bước 5: Bên xuất khẩu sẽ thực hiện giao hàng đúng như thỏa thuận cho nhà nhập khẩu.

- Bước 6: Người xuất khẩu sẽ lập bộ chứng từ cho lô hàng theo đúng quy định của LC và giao cho Ngân hàng thông báo (Advising bank).

- Bước 7: Ngân hàng thông báo tiến hành kiểm tra tính hợp lệ của bộ chứng từ và chuyển tiếp sang cho Ngân hàng phát hành LC nếu không có lỗi gì xảy ra.

- Bước 8: Ngân hàng phát hành LC sẽ thực hiện kiểm tra tính hợp lệ của bộ chứng từ thanh toán LC. Nếu bộ chứng từ không đáp ứng được quy định thì ngân hàng có quyền từ chối thanh toán và trả bộ chứng từ về. Nếu bộ chứng từ hợp lệ thì ngân hàng sẽ thanh toán như đã thỏa thuận.

Ưu nhược điểm của Letter of Credit (LC)

LC được sử dụng sẽ có ưu và nhược điểm riêng trong từng trường hợp nhất định, cụ thể gồm:

Ưu điểm

Đối với bên xuất khẩu: bất kể bên mua có trả tiền hay không thì ngân hàng vẫn sẽ thực hiện thanh toán đúng như thỏa thuận trong LC, giảm rủi ro cho bên xuất khẩu. Ngoài ra, bên bán (xuất khẩu) có thể chiết khấu thư tín dụng LC để nhận tiền trước.

Đối với bên nhập khẩu: giảm rủi ro cho bên mua về việc đã thanh toán nhưng không nhận được hàng; nhờ có sự đảm bảo của ngân hàng về bộ chứng từ nên sẽ tránh được rủi ro về hàng hóa không đúng như thỏa thuận trong hợp đồng.

Đối với ngân hàng: sẽ thu thêm được một khoảng phí dịch vụ đáng kể, đồng thời mở rộng mối quan hệ hợp tác và thân thiết hơn với các doanh nghiệp xuất nhập khẩu, gây dựng được sự uy tín và lòng tin trong khách hàng.

Nhược điểm của LC

- Đối với bên bán: sẽ không nhận được tiền thanh toán nếu không xuất trình được bộ chứng từ đúng quy định LC

- Đối với bên mua: ngân hàng chỉ có kiểm tra bộ chứng từ và không có trách nhiệm nào khác đối với lô hàng, do đó chỉ cần xuất trình được bộ chứng từ thì ngân hàng sẽ thực hiện thanh toán dù bên mua có nhận được lô hàng hay chưa.

Kết luận

Thư tín dụng hay còn gọi ngắn gọn là LC không phải là phương thức thanh toán xa lạ đối với lĩnh vực xuất nhập khẩu. Trong thực tế thì tùy theo mặt hàng và mối quan hệ giữa hai bên đối tác mà sẽ lựa chọn phương thức thanh toán sao cho phù hợp. Nhìn chung thanh toán bằng LC mang nhiều ưu điểm, tuy nhiên bạn cần tìm hiểu kỹ lưỡng trước khi quyết định chọn phương thức thanh toán phù hợp nhé!

Recent Comments